【 前提事項 】

〇 NISA(少額投資非課税制度)なら、投資による運用益を非課税にすることができます。もちろん、それだけ有効な節税効果があるため、制度には限度額があります。それ故に”少額”なのです。

〇 自分・妻の積立NISA→毎月33,000円(積立NISAの年間限度枠40万/12カ月)の積立

〇 子供2人分のJr.NISA→毎月66,000円(積立NISAの年間限度枠80万/12カ月)の積立、Jr.NISAは、令和5年12月で制度そのものが廃止です。廃止以降は非課税枠が使えないので、今の内に使わないと損ですよ!

〇 毎月の積立額が大きいですが、預金から積立へと移行しています。

〇 家族のアセットアロケーション&ポートフォリオはこちら

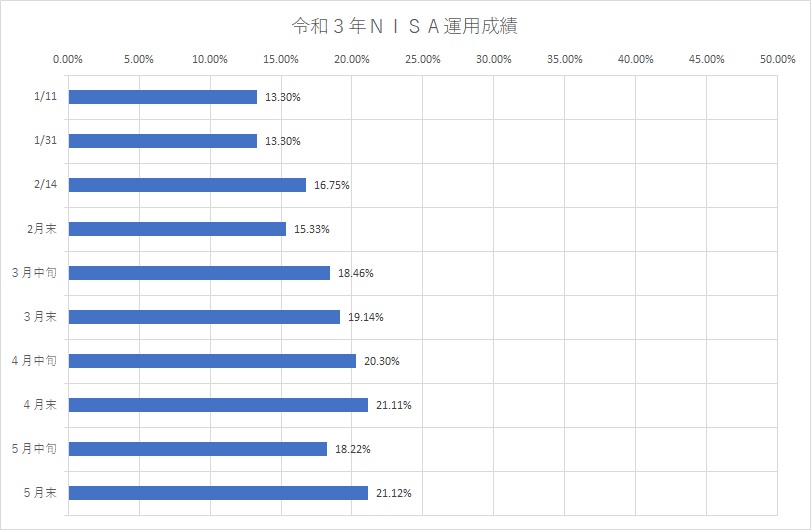

5月末時点での運用成績

ということで、5月中旬から2週間で約2.9%上昇しました。5月中旬の凹みが戻った形です。我が家のNISAでの運用は、3,399,628円を投資し、トータルリターンは721,476円となりました。言い換えると、3,399,628円が勝手に働いて、721,476円の利益を生み出したと言えます。リターンはNISAで運用しているため、税金はかかりません。特定口座で運用していたならば、利益に対して所得税・復興特別所得税・住民税で20.315%の税金が課せられます。もし我が家がNISA枠ではなく、特定口座で運用していた場合、上記の利益を確定(投資信託を売却した場合)

721,476円×20.315%=約14,700円の税金が課せられます。非課税枠で運用することとの差は大きいですね。

TVを見ていたらふと

積立NISAの紹介をしている番組がありました。その中で、「銀行に勤めている友人に積立NISAについて聞いてきます!」みたいなことを言ってましたが、銀行に相談しても銀行が儲かるように高い手数料を払いつつ、これまた余計に手数料を取られる(=リスクの高い)投資信託を買わされるだけです。積立NISAに関しては、自分でネットで調べて、うまくいっている人のマネをする、特にいかに手数料を安く抑えるかに着意するのが一番です。

株、投資信託、保険などの金融商品は、間に会社を挟めば挟むほど手数料を取られていきます。保険は専門性が高いため、高い手数料もしょうがない(私的には保険自体もそんなにいらないと思いますが・・・。)ですが、NISAやiDeCoなどは少し調べれば誰でも簡単に始めれるようになっています。「知ろう」と思えばいくらでも調べれる時代、本もそれに関する入門書を2~3冊読めば大抵のことはわかります。

自分の力で新たな分野へ挑戦しみるのもおススメです!